แบรนด์รถยนต์จีนกำลังหันไปใช้กลยุทธ์ Multi-brand อีกครั้งเพื่อรองรับการพัฒนารถ EV โดยการร่วมทุนกับบริษัทพาร์ทเนอร์ และแตกแบรนด์ย่อยเพื่อตอบสนองความต้องการของลูกค้ามากขึ้น คล้ายกับในช่วงปี 2000-2010 ที่ค่ายยักษ์ใหญ่จากจีนเคยใช้กลยุทธ์เช่นนี้ เพียงแต่ยังเป็นยุคของรถยนต์เครื่องยนต์สันดาปภายในทั้งสิ้น ทำให้เกิดการแข่งขันกันเองภายใน จนสุดท้ายต้องกลับมารวมกันเหมือนเดิม

เมื่อพูดถึงค่ายรถยักษ์ใหญ่อย่าง Geely Chery และ SAIC ต่างก็เคยมีแบรนด์ลูกที่แยกทำตลาดออกไปทั้งสิ้น Chery ที่เคยแตกแบรนด์เพิ่มเติมอีก 3 แบรนด์ ได้แก่ Karry Riich และ Rely ในปี 2009 เพื่อให้สอดคล้องกับความต้องการที่หลากหลายของลูกค้า จึงมีความจำเป็นที่จะต้องแยกการทำตลาดออกไป รวมไปถึงการตั้งโรงงานผลิตเพิ่มเติมอีกด้วย หากแต่ผลลัพธ์ที่ออกมาหลังจากนั้นได้ 3 ปี ยอดขายรวมกลับลดลง เนื่องจากมีความหลากหลายมากเกินไป ทำให้ Chery ต้องยกเลิกแบรนด์ Riich และ Rely ในปี 2012 เป็นบทสรุปของกลยุทธ์ Multi-brand ที่จบไม่สวยอย่างยิ่ง เหลือไว้แต่เพียงแบรนด์ Karry

(Chery Group ในปี 2009)

ในขณะที่ Geely ก็เคยแตกแบรนด์ย่อยเป็น Gleagle ในปี 2008 เพื่อทำตลาดรถขนาดกลาง Emgrand ในปี 2009 ที่เน้นความหรูหรา ซึ่งเกือบจะได้มาทำตลาดที่สหราชอาณาจักรในปี 2012 และ Shanghai Englon ในปี 2010 จนกระทั่ง Geely ได้ยุบแบรนด์ทั้ง 3 รวมกันกลับมาเป็น Geely ก่อนที่จะเข้าซื้อหุ้น Volvo Car Group ในปี 2010

(Geely ในปี 2009)

(Geely ในปี 2019)

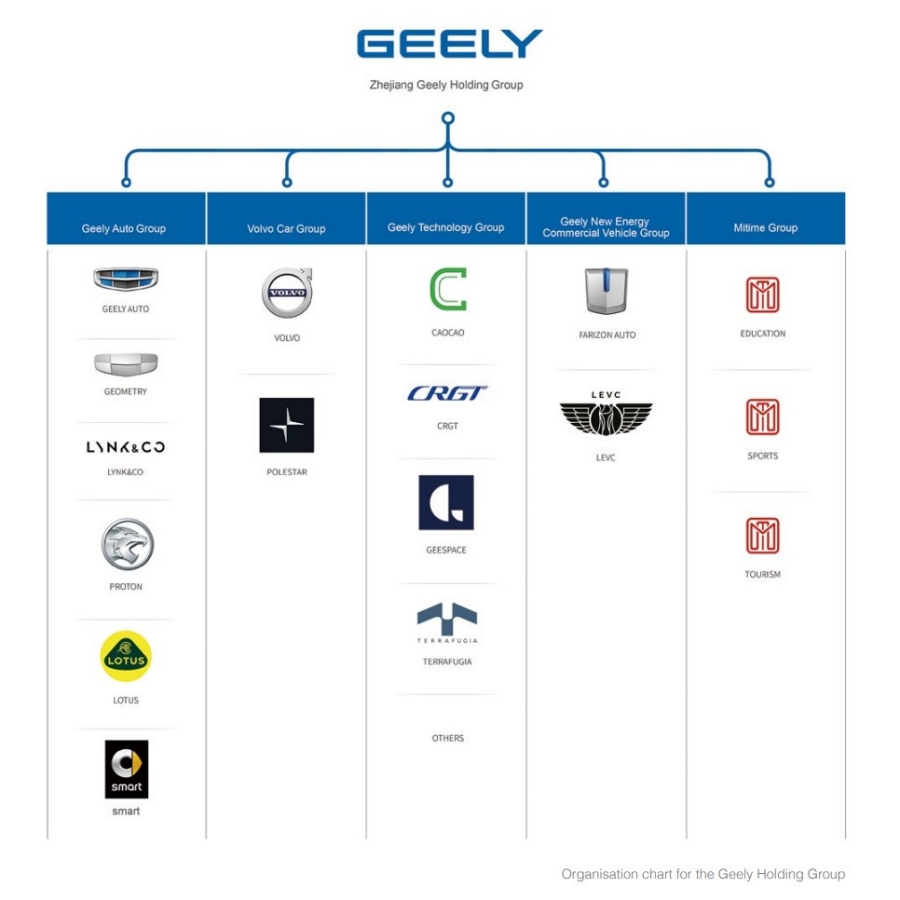

Geely ดูจะมีความถนัดในการใช้กลยุทธ์ Multi-brand เนื่องจาก ณ ปัจจุบัน มีบริษัทรถต่างชาติที่ Geely เข้าไปถือหุ้นนอกจาก Volvo เช่น Lotus Proton ในส่วนของ Volvo ที่มีฝ่ายพัฒนารถสมรรถนะสูงอย่าง Polestar ซึ่ง Geely ได้จับแยกแบรนด์ออกมาให้เป็นรถยนต์ขุมพลังไฟฟ้า ในปี 2017 และล่าสุดได้ร่วมทุนกับ Mercedes-Benz ในปี 2019 เพื่อปัดฝุ่นแบรนด์ Smart ที่จะมาในรูปแบบรถ EV ในเร็วๆ นี้

(Geely เข้าซื้อ Volvo ในปี 2010)

อย่างไรก็ตาม เคยมีกรณีแบรนด์ลูกในเครือที่ทำตลาดแข่งกันเองมาแล้วเมื่อไม่นานมานี้ เช่น IM Motors และ Feifan Auto ที่อยู่ภายใต้ SAIC Group รวมไปถึงการสร้างความสับสนให้กับลูกค้าที่มองหารถ EV เกรดพรีเมี่ยม เนื่องจาก Feifan Auto เป็นการแปลงโฉมจาก R brand หรือไลน์อัพรถหรูภายใต้แบรนด์ Roewe (เครือ SAIC) มาก่อน ในขณะที่ IM Motors เป็นความร่วมมือระหว่าง SAIC Alibaba Group และ Zhangjiang Hi-Tech ทำตลาดในช่วงราคาเดียวกัน

ทั้งนี้ เมื่อพิจารณายอดขายในประเทศจีนปี 2021 ของแบรนด์ในเครือ SAIC เปรียบเทียบกัน MG ขาย Marvel R ไปได้เพียง 7,865 คัน และ Roewe ขาย ER6 EV ได้มากกว่าเล็กน้อยที่ประมาณ 1 หมื่นคัน เป็นที่ชวนสงสัยว่า การแยกแบรนด์ทำตลาดภายใต้หัวเรือใหญ่เดียวกัน อาจเป็นการแข่งขันกันเองและแย่งส่วนแบ่งทางการตลาด

(IM Motors)

(Feifan Auto)

หากมองในแง่ของการพัฒนา ในยุคสมัยนี้รถ EV หลากรุ่นต่างใช้พื้นฐาน modular Platform เดียวกัน ที่สามารถย่อ-ขยายได้ตามความต้องการ ก็อาจทำให้ผู้ผลิตที่เลือกให้กลยุทธ์ Multi-brand ประหยัดต้นทุนการพัฒนา และหันไปเพิ่มอุปกรณ์ ฟีเจอร์ และอัดแน่นเทคโนโลยีต่างๆ เข้าไปทดแทน พร้อมทั้งวางตำแหน่งทางการตลาดตามภาพลักษณ์แบรนด์ให้เหมาะสม

ทั้งหมดนี้ ทำให้ไม่สามารถสรุปได้ว่ากลยุทธ์ Multi-brand จะได้ผลจริงหรือไหมในยุคของรถ EV ต้องติดตามกันต่อไป โดยเฉพาะบรรดาแบรนด์รถ EV จากจีน

————————///————————

ที่มา: Carnewschina